Vietnam Tax Guide

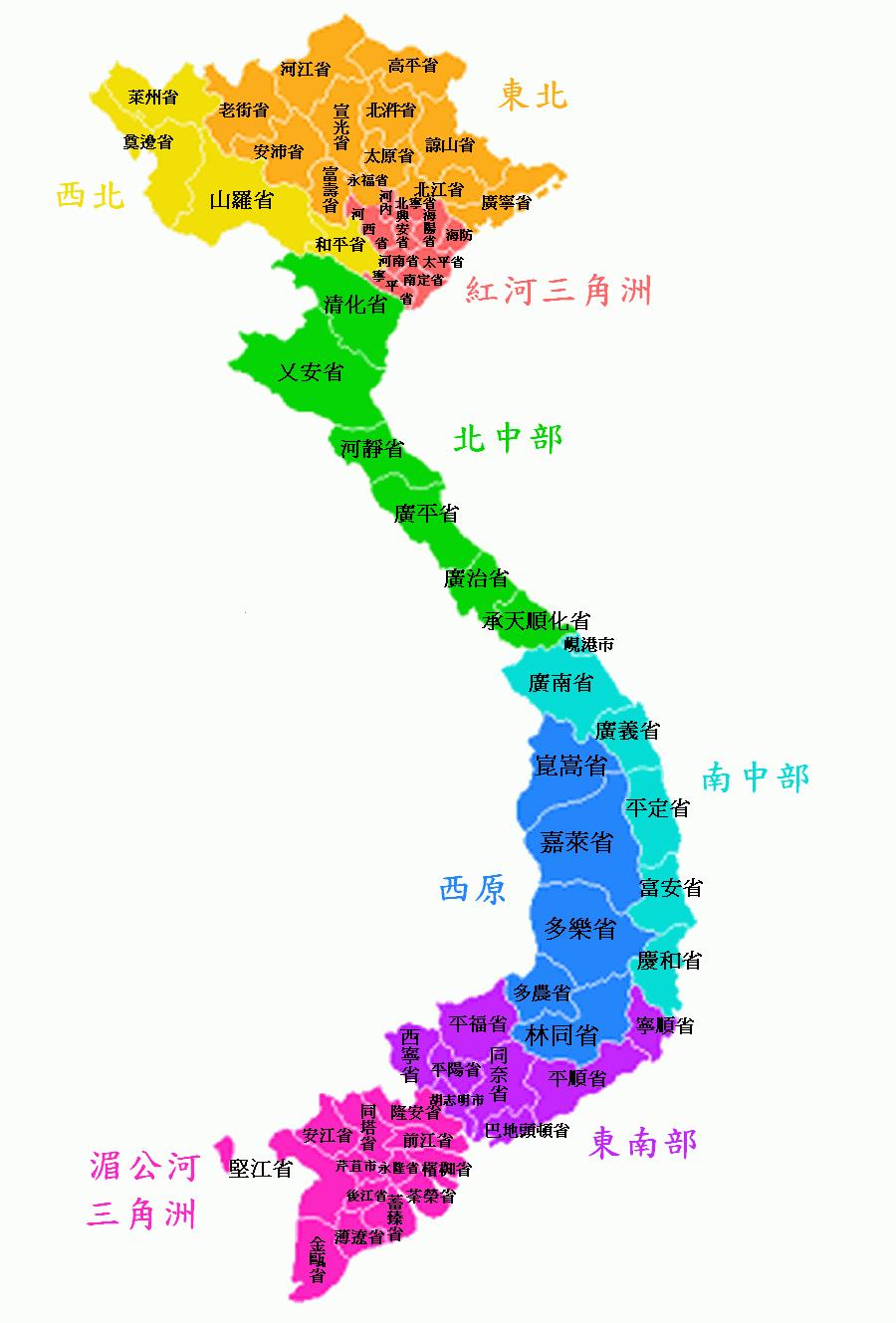

中国投资者仍在加速对越南的投资。

截至2024年3月,中国投资者在越南有4418个有效项目,注册资本总额276亿多美元。

而今年前5月,中国在越南的新项目347个(排名第一),在所有对越投资中遥遥领先;注册资本总额11.26亿美元,在对越进行投资的国家和地区位居第四位。考虑到还有大量来自中国的投资是通过第三地来的,所以实际占比可能更高。

中国对越南的投资持续增长,充分说明了越南市场具有巨大的潜力和吸引力。

熊猫出海对越南的税种、税制和纳税要求等进行简要分析,以供相关者学习和参考。

六、增值税 (“VAT”)

1

适用范围

增值税适用于在越南生产、交易和消费的商品和服务(包括从非居民处购买的商品和服务)。国内企业必须对所供应的商品或服务的价值征收增值税。

此外,增值税还适用于进口商品的应税价值。进口商必须在支付进口税的同时向海关当局缴纳增值税。对于进口服务,增值税通过 FCT 机制征收。

应缴增值税的计算方法是向客户收取的销项增值税减去购买商品和服务时产生的进项增值税。要使进项增值税可抵扣,纳税人必须从供应商处获得适当的增值税发票。

对于进口支付的增值税,支持文件是纳税凭证,对于通过 FCT 机制收取的增值税,支持文件是 FCT 付款凭证。

2

不需要申报和支付增值税的商品

对于这些供应,无需收取销项增值税,但可以抵扣相关采购支付的进项增值税。

这些供应包括:

● 补偿、奖金和补贴,但为换取某些服务而提供的补偿、奖金和补贴除外;

● 排放权转让和各种财务收入;

● 由在越南没有常设机构的外国组织提供的某些服务,这些服务是在越南境外提供的,包括运输工具、机械或设备的维修、广告、营销、投资和贸易促进;在海外销售商品和服务的海外经纪活动、培训、某些国际电信服务;

● 某些项目转让;

● 销售尚未加工成其他产品或仅经过初步加工的农产品;

● 实物资本贡献;

● 保险公司从第三方收取补偿/赔偿金;

● 代表未参与提供商品/服务的其他方收取款项(例如,如果公司 A 从公司 B 购买商品/服务,但向公司 C 付款,随后公司 C 向公司 B 付款,则公司 C 向公司 B 付款不征收增值税);

● (i) 代理商以委托人确定的价格销售服务(包括邮政、电信、彩票、航空/公共汽车/轮船/火车票)所赚取的佣金;以及 (ii) 享受 0% 增值税的国际运输、航空和航运服务代理商;以及 (iii) 保险代理商;

● 销售免税商品/服务所赚取的佣金;以及

● 因海外客户退货而出口并重新进口回越南的商品。

未完待续,敬请期待!

-end-

熊猫出海,一站式跨境企服平台,专为中国企业量身定制出海解决方案及配套落地服务,助力中国企业出海“少掉坑”。

敬请注意,本文所涉及境外的内容,是根据境外当地公开可查的文件和报道以及熊猫出海过往的项目经验整理,其中可能会存在翻译不准确或政策更新的问题,因此上述内容不构成熊猫出海的任何法律意见。

获取更多越南投资的权威解读,请添加熊猫出海专业顾问: