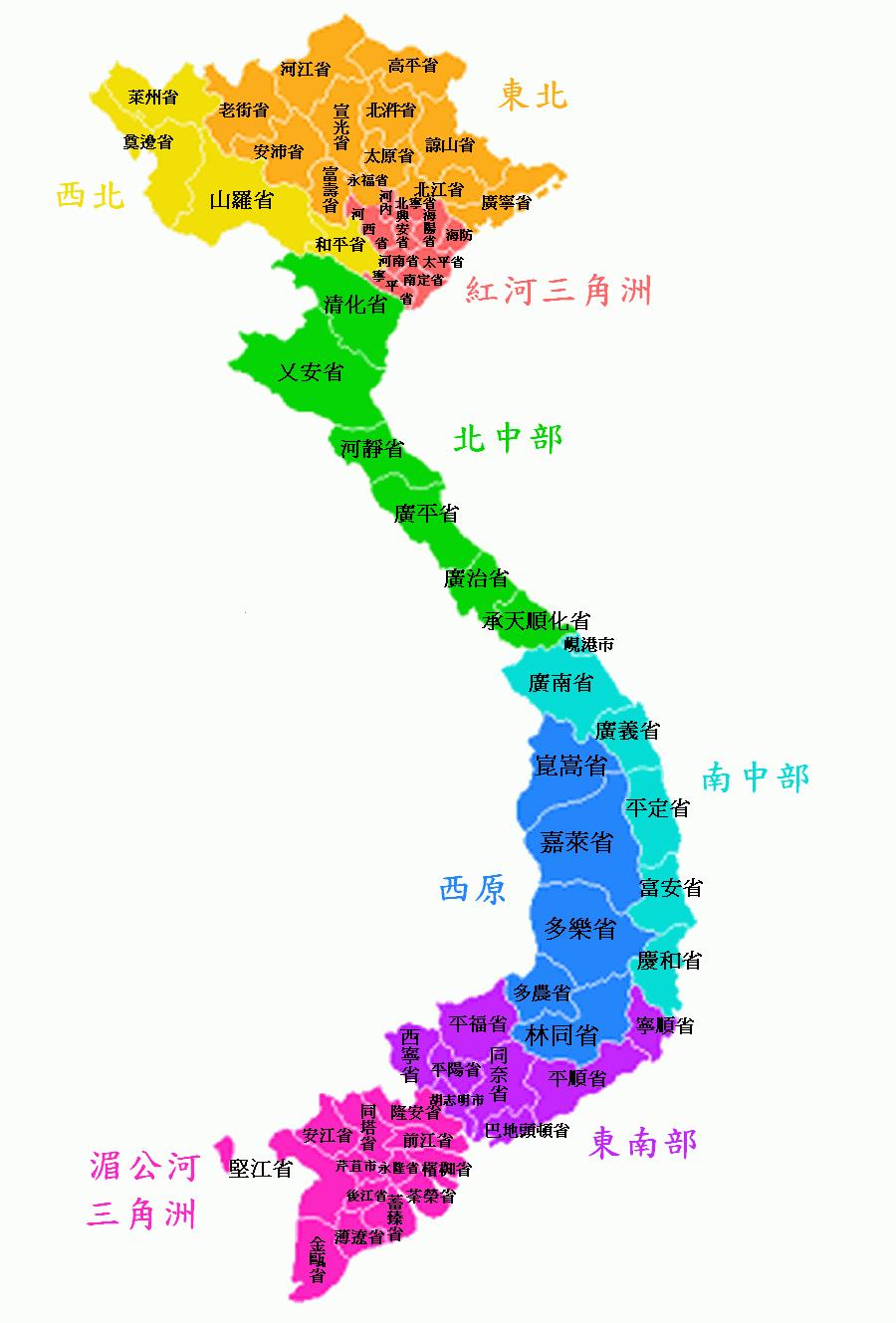

Vietnam Tax Guide

中国投资者仍在加速对越南的投资。

截至2024年3月,中国投资者在越南有4418个有效项目,注册资本总额276亿多美元。

而今年前5月,中国在越南的新项目347个(排名第一),在所有对越投资中遥遥领先;注册资本总额11.26亿美元,在对越进行投资的国家和地区位居第四位。考虑到还有大量来自中国的投资是通过第三地来的,所以实际占比可能更高。

中国对越南的投资持续增长,充分说明了越南市场具有巨大的潜力和吸引力。

熊猫出海对越南的税种、税制和纳税要求等进行简要分析,以供相关者学习和参考。

二、转让定价

第 132/2020/ND-CP 号法令(“第 132 号法令”)规定了越南的转让定价规则。

越南的转让定价规则也适用于国内关联方交易。

4

转让定价申报表

合规要求包括每年申报关联方交易和所采用的转让定价方法,以及纳税人确认其交易的独立交易价值(或进行自愿调整)。

第 132 号法令要求所采用的转让定价方法必须确保国家预算的纳税义务不减少,这可能意味着不允许向下调整。第 132 号法令包含转让定价申报表,要求披露详细信息,包括关联方和第三方交易的利润和损失细分。

此外,纳税人必须申报本地文件和主文件中包含的信息。

这意味着在向税务机关提交转让定价申报表之前,这些信息应该是可用的。转让定价申报表必须与年度企业所得税申报表一起提交。

第 132 号法令赋予税务机关在纳税人被视为不符合第 132 号法令要求的情况下使用内部数据库进行转让定价评估的权力。

仅与国内关联方进行关联方交易的纳税人可免于在转让定价申报表中披露此类交易信息的要求,前提是双方的税率相同,且双方均不享受税收优惠。

5

转让定价文件

有关联方交易的公司还必须准备和维护同期转让定价文件。第 132 号法令引入了三层转让定价文件方法,以收集有关跨国公司业务运营的更多税务相关信息,具体而言,即主文件、本地文件和国别报告(“CbCR”)。三层转让定价文件必须在年度纳税申报表提交日期之前准备好。

如果纳税人的最终母公司居住在越南,且财政年度的全球综合收入超过 18,0000 亿越南盾,则越南的最终母公司负责准备和提交 CbCR。根据第 132 号法令,CbCR 必须在财政年度结束后 12 个月内向税务机关提交。

但是,如果最终母公司在越南境外,则无需在当地提交 CbCR,只要 CbCR 可以通过自动信息交换(“AEOI”)程序提供给越南税务机关。但是,在某些情况下,公司必须在当地提交 CbCR 和相关通知。

根据第 132 号法令,如果满足以下条件之一,纳税人无需准备转让定价文件:

● 在一个纳税期内,收入低于 500 亿越南盾,关联方交易总额低于 300 亿越南盾;或

● 签订预约定价协议(“APA”)并提交年度 APA 报告;或

● 收入低于 2000 亿越南盾,执行简单功能,并且至少实现以下业务的息税前利润与收入的比率:分销(5%)、制造(10%)、加工(15%);或

● 仅存在国内关联方交易,关联方的税率相同;并且任何一方均不享受税收优惠。

未完待续,敬请期待!

-end-

熊猫出海,一站式跨境企服平台,专为中国企业量身定制出海解决方案及配套落地服务,助力中国企业出海“少掉坑”。

敬请注意,本文所涉及境外的内容,是根据境外当地公开可查的文件和报道以及熊猫出海过往的项目经验整理,其中可能会存在翻译不准确或政策更新的问题,因此上述内容不构成熊猫出海的任何法律意见。

获取更多越南投资的权威解读,请添加熊猫出海专业顾问: